“环球资源” 官方微信,获取实时外贸资讯

“环球资源” 官方微信,获取实时外贸资讯

“环球资源” 官方微信,获取实时外贸资讯

“环球资源” 官方微信,获取实时外贸资讯

主页 / 贸易情报中心 / 行业洞察 / 高温“暴击”,发掘印度东南亚空调市场新增长点!

随着夏季来临,气温逐渐升高。近期印度气象局表示,5 月印度首都德里的最高气温超过了 49 摄氏度,逼近 50 度大关。持续高温给工业生产以及居民生活带来较大冲击,电力严重短缺,以印度西北部拉贾斯坦邦为例,其工厂和农村地区每天停电 4 小时缓解用电压力。以此为契机,对以印度为代表的南亚、东南亚新兴国家的空调市场进行研究,了解未来潜在市场的增长空间,如果对空调市场动态感兴趣的话,一起看下去吧!

空调蓝海市场

长期空间或达千万甚至亿台级别

1. 经济增长稳健,蕴藏潜力

目前以印度为代表的南亚、东南亚新兴国家经济水平多处于中国 10-20 年前,整体经济仍较为落后,人均 GDP 多处于 1500-4000 美元之间。但从经济增长的角度来看,印度以及东南亚国家 GDP 增长较为稳健,印度当局还上调了 2021 年第三与第四季度的 GDP,增长率分别为 8.4% 和 5.4%。今年一季度菲律宾 GDP 增长最显眼,延续了去年第四季度 7.7% 的扩张态势,同比增速高达 8.3%;越南、印尼和马来西亚三个经济体增速相近,增速约在5%,越南稍高,为 5.03%;印尼和马来西亚分别增长 5.01% 和 5.0%。随着经济增长,人们消费水平有望逐步提高,空调消费也有望随之受益。

东南亚地区以热带季风和热带雨林气候为主,全年高温。根据香港天文台统计数据,东南亚各国全年月平均最高气温多在 30°C 以上。印度地区以热带季风气候为主,全年温差较东南亚更大,部分城市夏季平均最高气温能够突破 40 摄氏度。综上来看,南亚及东南亚地区全年高温,夏季炎热,契合空调使用场景,空调潜在需求巨大。

2. 短期部分国家空调渗透率与经济发展错配,但整体销售呈现稳步增长态势

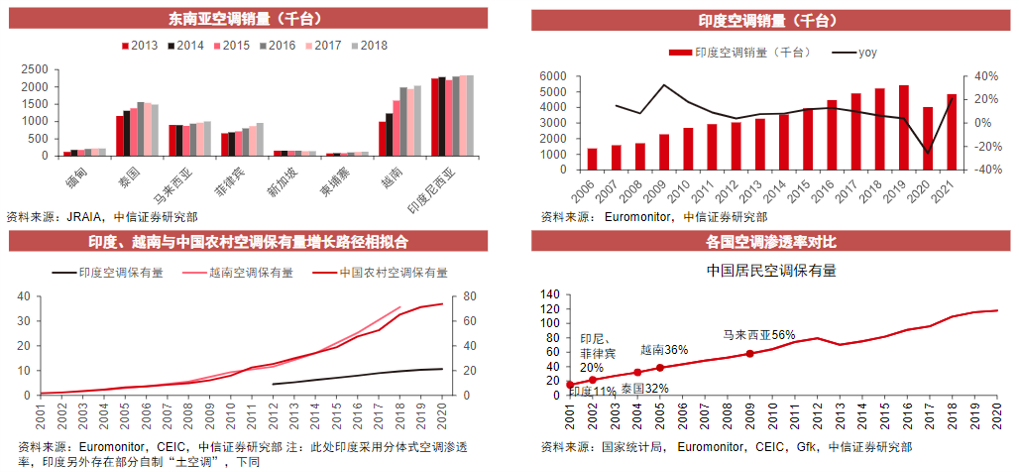

多数东南亚国家空调销量保持较为稳健的增长,具体来看越南、泰国、马来西亚、菲律宾以及印尼销量在 100 万台以上,2013-2018 年 CAGR 分别为 +15% / 5% / 2% / 8% / 1%。印度空调同样保持较为稳健的增长,疫情前 2015-2019 年销量 CAGR 达 8.2%。但目前部分国家空调渗透率与经济发展错配,以印度为例,人均 GDP 对应我国 2006 年水平,但空调渗透率仅对应 2000 年以前的水平。

3. 人口众多叠加高气温,稳态规模或达千万甚至亿台级别

长期来看,南亚及东南亚人口较多,叠加高气温,空调稳态销量空间巨大。以 10 年更新周期来来测算,假设南亚及东南亚主要国家空调渗透率达到中国当前农村水平,则对应年均需求量超过 5000 万台,如果渗透率能达到中国当前居民整体水平,则对应年均需求量超 8000 万台,相当于再造一个中国市场。

短期制约边际向好

空调有望加速渗透

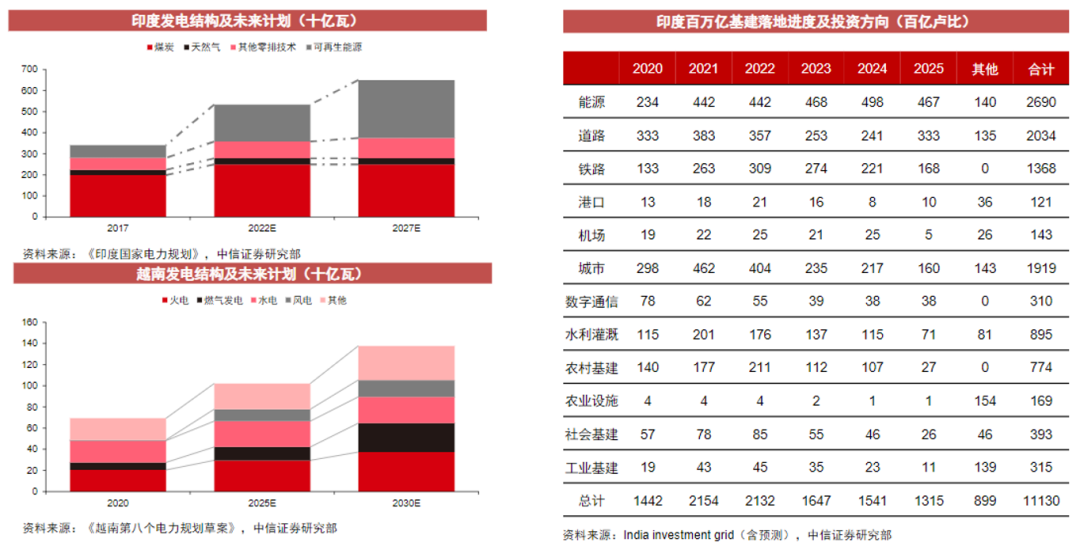

1. 电力基础设施落后,但基础设施在逐步完善

各国空调渗透水平与人均发电量水平关系较为密切。以印度为代表的其他国家,电力供应与经济发展错配,导致空调渗透相对滞后。但是印度在不断加码电力等基础设施建设,于 2021 年 8 月提出百万亿卢比基建计划,其中约有 26.9 万亿卢比的资金投入能源建设,另根据印度《国家电力规划》,印度计划于 2027 年实现电力总装机量 650GW,较 2017 年实现近翻倍增长。越南等东南亚国家同样注重电力建设,从 FDI 投向来看,近年来电力与空调供应 FDI 持续增长;此外从国家电力建设规划的角度来看,越南计划在 2030 年实现电力总装机 138GW,相较于 2020 年增加 68GW。随着电力短板的补齐,印度及东南亚国家空调有望迎来加速渗透。

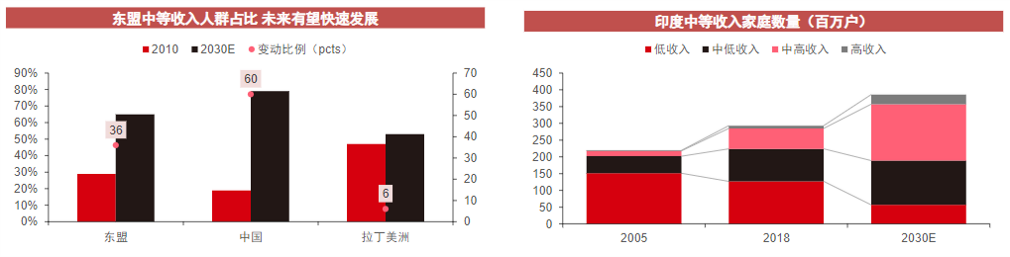

2. 中等收入人群崛起,空调消费潜力可期

随着印度以及东南亚国家的经济增长,中等收入人群占比有望实现提升。根据 PWC 预测,东盟地区 2030 年中等收入人群占比有望达到 65%,相较于 2010 年同比提升 36 pcts。中等收入人群是空调消费的中坚力量,其占比提升将有效带动空调销售。

东南亚市场空调产品以分体机为主

中国企业有望凭借空调产业链优势赶超日韩企业

1. 东南亚市场产品以分体机为主,变频占比快速提高

东南亚多数国家人口密集,房屋面积有限,分体机凭借较小的占地面积,在家用空调中占比超过 90%。从结构来看,电力压力促使东南亚各国纷纷制定或上调空调最低能效标准,由此变频空调比例快速提升。均价方面,印尼、菲律宾贫富差距较低,岛屿分散、基础设施相对落后,整体消费均价偏低,而越南地区受消费习惯影响,整体储蓄率较低,更加倾向购买中高端家电,消费均价较高。

2. 印度及东南亚地区日韩企业的优势源于先发布局

日韩企业早在 20 世纪末便开始布局印度及东南亚空调市场,凭借本土建厂、合资拓展等措施实现本土化经营,同时积极拓展销售网络和终端服务网点,先发优势明显。以大金为例,公司于 1990 年成立大金泰国布局泰国空调市场,而后于 2000 年通过合资形式进入印度,2006 年收购马来西亚 OYL 集团切入马来西亚市场,前瞻布局也帮助大金在印度以及东南亚地区持续并保持领先地位。

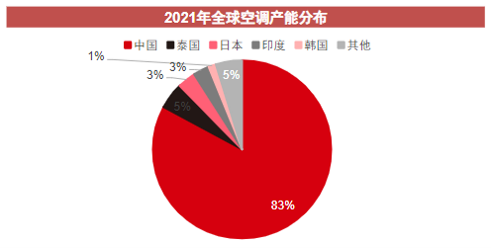

3. 中国企业加码投入,空调产业链优势地位显著

中国企业空调核心零部件配套完善,具备空调产业链一体化优势,压缩机产能遥遥领先。产业链一体化可带来核心零部件优先供应权以及有效成本控制优势。空调产能全球领先,规模效应铸就成本优势。根据产业在线数据,2021 年中国企业空调产能占全球比重超过 80%。

加码海外本土布局,中国企业竞争力有望进一步增强。以海尔在印度市场为例,2017 年海尔印度浦那工业园投产,总产能 380 万台,其中涵盖空调产能 50 万台。2021 年海尔印度北部工业园投产,设计总产能 550 万台,覆盖空调、冰箱、洗衣机等品类。预计随着本土化布局的推进,渠道及服务网点的短板将补齐,中国企业有望凭借国内市场多年竞争中积累的渠道、营销、售后服务经验,在与日韩及当地本土企业的竞争中脱颖而出。

4. 从“出口创汇”迈向“出口创牌”,中国企业有望弯道超车

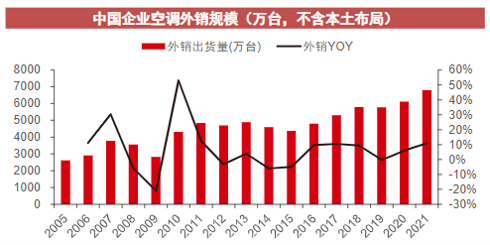

根据产业在线数据,2021 年中国企业空调外销出货量超过 6500 万台,2016-2021 年 CAGR 达到 7.2%。尽管中国企业进场较晚,但供应链优势地位显著,规模效应领先,预计随着本土产能的扩建以及市场投入的加码,未来有望实现弯道超车,充分受益于南亚、东南亚新兴市场发展带来的红利。

提交表单获取环球资源专属服务